Acquisition en SCI ou nom propre : quelle différence ?

Lorsque vous décidez d’acquérir un bien immobilier, vous pouvez effectuer cette

opération soit en votre nom, soit grâce à une société.

L’acquisition est dite « en nom propre » lorsque vous êtes l’acquéreur, en tant

que personne physique. Cela signifie que sur l’ensemble des actes, seul votre

nom figure. Vous êtes le propriétaire du bien et en êtes directement

responsable.

À l’inverse, en constituant une SCI, vous créez une structure distincte de vous et

dotée de la personnalité juridique. Ainsi, c’est cette personne morale qui sera

propriétaire du bien. En tant qu’associé de la SCI, vous détenez des parts

sociales. Les décisions importantes doivent être prises collectivement. Un gérant

peut être nommé pour la gestion quotidienne, notamment en cas de location

des biens.

Il découle de cette importante différence de nombreuses conséquences sur un

plan juridique et également fiscal. Votre choix de créer un non une structure

autonome doit ainsi être précédé de l’établissement d’un comparatif appliqué à

votre projet immobilier.

Acquisition en SCI ou nom propre : quels sont les avantages et les

inconvénients ?

Faire une acquisition en SCI ou en nom propre présente des avantages et des inconvénients. Il

est donc important de bien comprendre les conséquences de chacun de ces

mécanismes pour faire le choix le plus approprié en fonction de votre situation.

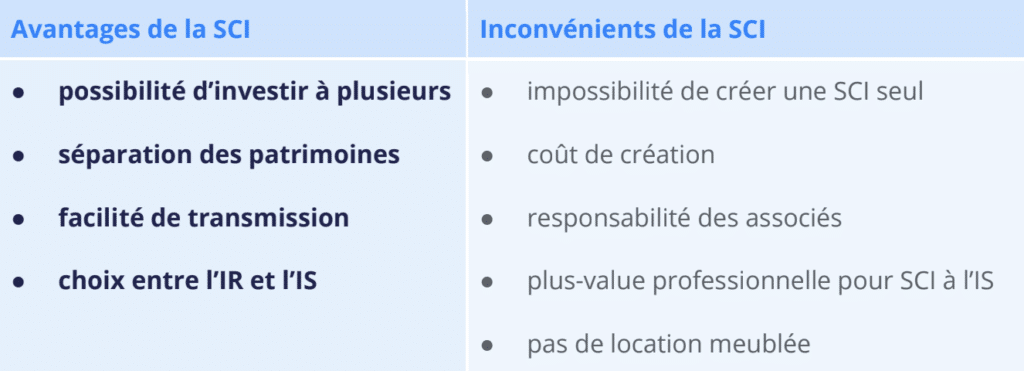

Acquisition en SCI : avantages et inconvénients

Quels sont les avantages de l’acquisition en SCI ?

l’acquisition d’un bien immobilier en SCI offre de nombreux avantages. Tout d’abord,

cela permet d’acheter un bien à plusieurs sans être soumis au régime précaire

de l’indivision. Ainsi, vous pouvez mutualiser vos ressources (apports) et répartir

le risque entre les associés de la SCI. Cela peut également faciliter l’obtention

d’un prêt immobilier pour financer votre projet.

D’autre part, la SCI ayant la personnalité morale, elle détient son propre

patrimoine. Cela permet de distinguer clairement le patrimoine personnel des

associés de celui de la société.

Par ailleurs, la création d’une SCI facilite la transmission du patrimoine

immobilier aux héritiers. En effet, ce n’est pas le bien en lui-même qui est

transmis mais les parts sociales de la SCI que vous détenez. Là encore, cela évite

l’indivision. De plus, cela permet souvent de réduire les frais de mutation

puisque la valeur des parts sociales est inférieure à la valeur vénale des biens

immobiliers détenus par la SCI. Il existe également un abattement en cas de

donation des parts sociales de votre vivant.

Ces avantages fiscaux sont encore accrus si vous décidez d’opter pour la création

d’une SCI familiale. En effet, l’existence de liens familiaux entre les associés

renforce l’intérêt patrimonial de la démarche.

Enfin, en SCI, vous avez la possibilité de choisir entre l’impôt sur le revenu (IR) et

l’impôt sur les sociétés (IS) lors d’une acquisition. Lorsque la SCI est à l’IR, elle est transparente

fiscalement. Cela signifie que chaque associé doit déclarer la quote-part des

bénéfices correspondant aux parts qu’il détient dans la SCI, au moment de sa

déclaration de revenus annuelle. Ce sont donc les associés qui paient l’impôt sur

les bénéfices de la SCI.

Lorsque la SCI est à l’IS, c’est la société qui s’acquitte de l’impôt sur les bénéfices.

Les associés ne sont donc imposables que si des dividendes sont distribués à la

fin de l’exercice comptable. Le taux normal de l’IS est de 25 %, mais un taux

réduit de 15 % s’applique jusqu’à 42.500 € de bénéfices.

Le choix entre IR et IS pour la SCI dépend donc de la situation personnelle des

associés.

Quels sont les inconvénients de la SCI ?

Créer une SCI plutôt que d’effectuer une acquisition en nom propre présente également certains

inconvénients.

Par exemple, créer une SCI nécessite d’accomplir des démarches de création

d’entreprise qui peuvent être relativement longues et coûteuses. De plus, si la

SCI opte pour l’impôt sur les sociétés, elle doit respecter des obligations

comptables identiques à n’importe quelle entreprise.

D’autre part, la création d’une SCI impose d’être au moins 2. Il n’est pas possible

de créer une SCI tout seul. Dès lors, si vous souhaitez investir sans vous associer

à une autre personne, la SCI ne sera pas une option envisageable.

En outre, la responsabilité des associés en SCI étendue. En effet, la responsabilité

des associés d’une SCI est indéfinie, non-solidaire et subsidiaire. Cela signifie que

si la SCI ne s’acquitte pas de ses dettes, les créanciers peuvent se tourner vers les

associés après épuisement des voies de recours contre la société. Les associés

doivent alors régler les dettes sociales sans limite de montant. Toutefois, ils ne

sont pas solidaires entre eux, donc les créanciers ne peuvent pas leur demander

de régler la part des autres associés, en l’absence d’un acte de caution

personnelle.

Autre inconvénient, si la SCI est imposée à l’IS, elle relève de la plus-value

professionnelle. C’est la flat-tax qui s’applique ou le barème progressif de l’impôt

sur le revenu sur option. Dans ce cas, la durée de détention du bien ne permet

pas de réduire le montant de l’imposition.

Enfin, en principe, en SCI, il n’est pas possible de faire de la location meublée, car

il s’agit d’une activité commerciale. Une tolérance est toutefois admise jusqu’à 10

% du chiffre d’affaires si cela reste une activité occasionnelle.

Tableau récapitulatif des avantages et des inconvénients de la SCI

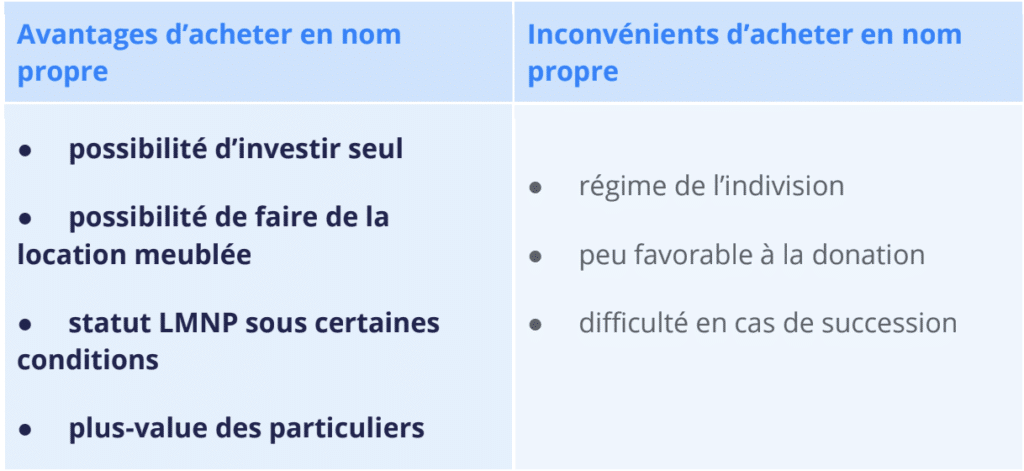

Acquisition en nom propre : avantages et inconvénients

Quels sont les avantages d’une acquisition en nom propre ?

Faire un acquisition en nom propre offre aussi des avantages. Pour commencer, cela vous

permet d’investir seul dans votre projet immobilier. De plus, aucune formalité

n’est nécessaire en dehors de la signature de l’acte de vente chez le notaire. Cela

peut donc être rapide et engendrer moins de frais que la création d’une société.

En outre, vous pouvez faire une acquisition en nom propre pou votre résidence principale, mais

aussi un bien locatif. Vous pourrez alors le proposer en location nue ou en

location meublée. D’ailleurs, en achetant en nom propre vous pouvez prétendre

au statut de la location meublée non professionnelle (LMNP) dès lors que vous

respectez les conditions d’éligibilité.

D’autre part, quand vous investissez en nom propre, les revenus locatifs sont

imposés à l’impôt sur le revenu. Toutefois, si vous êtes sous le régime LMNP

vous avez la possibilité de déduire un abattement forfaitaire à hauteur de 30 %

des loyers (LMNP micro) ou de déduire vos frais réels (LMNP réel).

Un autre avantage avec la location meublée est la durée d’engagement des

locations. En effet, en tant que personne physique la durée minimale de votre

bail est de 3 ans, contre 6 ans avec une SCI puisqu’il s’agit d’une personne

morale.

réaliser une acquisition en nom propre est également intéressant si vous envisagez de garder le

bien sur une longue période. En effet, le calcul de l’imposition de la plus-value

immobilière pour les particuliers est décroissant en fonction de la durée de

détention du bien.

Quels sont les inconvénients quand on fait une acquisition en nom propre ?

Le principal inconvénient lors d’une acquisition en nom propre à plusieurs est le régime de

l’indivision. Il s’agit d’un régime particulièrement précaire puisque la loi n’impose

pas vraiment de règles. Cela peut poser problème en cas de litige entre les

propriétaires du bien immobilier (séparation, divorce, mésentente, etc.), mais

aussi en cas de décès de l’un des propriétaires. En effet, ces héritiers deviennent

alors indivisaires du bien.

Autre inconvénient de l’investissement en nom propre en cas d’achat en nom

propre, l’impossibilité de réaliser des donations successives. En effet, puisque

c’est le bien entier qui est transmis, les droits de donations sont à payer dès lors

que la valeur du bien dépasse 100.000 euros pour un parent et 200.000 euros

pour deux parents.

Tableau récapitulatif des avantages et des inconvénients de l’acquisition d’un bien

immobilier en nom propre

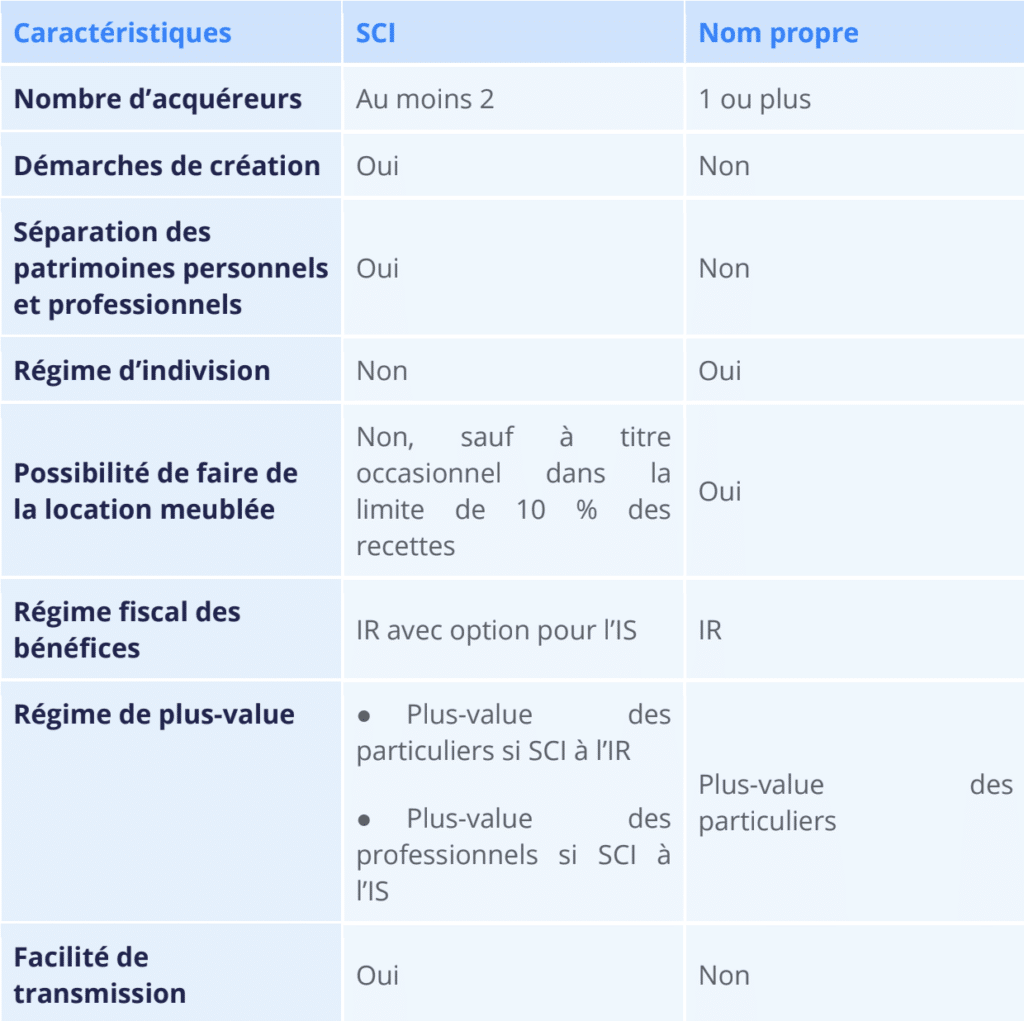

SCI ou nom propre : tableau comparatif

SCI ou nom propre : quels sont les critères pour

choisir ?

Afin de déterminer si l’achat immobilier doit être réalisé en nom propre ou avec

une SCI , vous devez prendre en compte plusieurs éléments :

– la nature du projet : achat pour revente, location nue / meublée, usage

personnel ?

– la finalité du projet : réaliser des bénéfices, constitution d’un patrimoine,

transmission ?

– la durée du projet : court, moyen ou long terme ?

– le nombre d’acquéreurs : seul, avec vos proches, avec d’autres

investisseurs ?

– le montant de l’opération envisagée : faible, élevé ?

– le nombre de biens souhaité : un seul, plusieurs ?

– la réalisation de travaux : nécessaire ou non ?

– la tranche d’imposition.

Réfléchir sérieusement à l’ensemble de ces interrogations est essentiel étant

donné que la réponse à la question de savoir s’il est préférable d’acheter en SCI

ou en nom propre , diffère fortement selon les spécificités de votre projet.

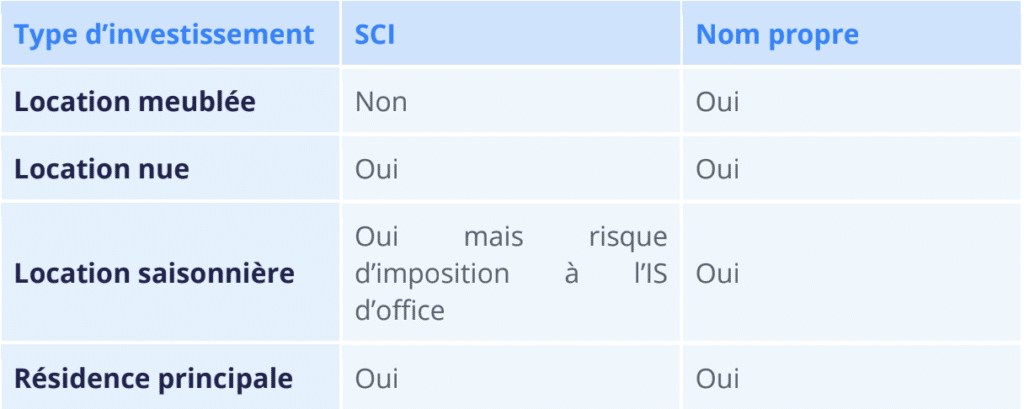

SCI ou nom propre : tableau récapitulatif en

fonction du type d’investissement

Vous vous posez encore des questions sur l’intérêt de réaliser une acquisition en SCI ou en nom

propre comme :

– pour faire de la LMNP : SCI ou nom propre ?

– SCI ou nom propre pour de la location ?

– pour l’achat d’une résidence principale : SCI ou nom propre ?

Voici un tableau récapitulatif du statut le plus avantageux en fonction du type

d’investissement. Toutefois, ce tableau n’est qu’à titre indicatif. Votre situation

personnelle doit être prise en compte, notamment au regard des critères cités

plus haut.

Pourquoi acheter en SCI plutôt qu’en nom propre ?

Acheter en SCI permet de séparer son patrimoine personnel, de son parc

immobilier notamment locatif. De plus, cela permet d’investir à plusieurs et de

mettre en commun les ressources. C’est aussi un statut avantageux pour

transmettre son patrimoine. Toutefois, il n’est pas possible de pratiquer la

location meublée régulièrement en SCI.

Puis-je mettre ma maison dans une SCI ?

Oui, il est tout à fait possible de mettre votre résidence principale en SCI. Si vous

êtes déjà propriétaire de votre maison, il faudra que la SCI la rachète afin qu’elle

en devienne propriétaire. Vous pouvez également utiliser la maison comme

apport pour constituer la SCI.

Quels sont les frais de notaire pour une SCI ?

Les frais de notaire pour un achat en SCI dépendent du projet immobilier.

Toutefois, ils se situent généralement aux alentours de 10 % du prix du bien.

Principales sources législatives et réglementaires :

– article 1832 – Code civil

– article 1845 – Code civil